美国严管稳定币,以前到底出过什么乱子?

作者 / 栗子

一个失控的稳定币,跟“稳定”没有半毛钱关系,而是一颗随时会爆的“金融炸弹”——脱锚、挤兑、踩踏式下跌,恐慌情绪甚至会冲击传统金融市场。

那么,以前到底出过什么乱子,让监管亲自下场?尤其是储备资产,为什么要求这么苛刻?

这一切,还得从Tether,这个最早、目前规模最大的稳定币发行公司说起。

Tether最初的承诺,用户给我1美元,我发你1个USDT。这1美元我替你原封不动地放着,用户随时能兑回去。

理论上,1:1锚定,完美闭环。

但随着Tether的规模越来越大,一些不透明的操作,开始浮出水面了……

01 3.82亿美元运营资金混用

Tether和Bitfinex(B网)是一对兄弟公司,两家同属一个集团,高管重合,业务深度绑定。

2017年3月,富国银行突然“拔了网线”,停止为他们办理美元电汇。影响了Tether和B网法币出入金结算。

当时,富国银行并未公布原因。不过市场普遍认为,是因为当时监管还不明朗、合规成本高,银行对涉及稳定币的开户、通道合作都趋于谨慎。富国银行一撤,其他银行谁还敢接这个“烫手山芋”?

银行通道暂停,意味着什么?

用户的“法币出入金”被卡死了。比如说,美国用户想在B网交易,先用100美元跟Tether兑换USDT,然后再用这100USDT去B网交易所买比特币或其他加密货币。少了银行合作渠道,这里的第一步,用户的法币出入金就困难了。

为了活下去,Tether把大部分储备金,转手就存进了B网的银行账户,借用B网其他渠道结算,以便维持运营。

在Tether的账本上,这笔钱甚至都不算“现金”,而是被记成了对B网的“应收账款”。本该1:1刚性兑付的用户保险金,变成了Tether借给“兄弟公司”的一笔白条。

双方的界限彻底模糊了,这笔钱到底有没有被挪用,根本说不清。

很快,市场开始传言Tether的储备金根本不够。

为了“自证清白”,Tether请来了弗里德曼会计师事务所(Friedman LLP)。

2017年9月15日早上,Tether刚在一家新银行开了账户。就在同一天,B网火速从自己的账户向Tether这个新账户转入了约3.82亿美元。

当天,会计师一看余额:钱在。

随后,Tether立刻发布“透明度更新”,宣称储备充足,还备注:会计师只做当日时点性核对。

对于这笔钱是谁转来的、什么时候转来的,只字不提。

02 挪用6亿储备金,只为救他一命

这次风波是平息了,下一个巨雷又来了。

如果说“资金混用”只是不规范,那这资金挪用,简直就是“胆大包天”。

银行通道被切断后,B网和Tether被迫转向第三方支付机构,其中最主要的就是一家在巴拿马注册的公司——Crypto Capital。

结果,这家Crypto Capital因涉嫌非法活动,引起了全球多个国家执法部门的注意,包括美国、波兰和葡萄牙等。监管一出手,直接冻结了Crypto Capital的账户。

而B网存放在里面的约8.5亿美元,全被锁死了!既有客户资金也有公司资金,B网随时可能因无法满足用户提款而崩溃。

眼看就要“爆雷”了,怎么办?

他们又动了歪脑筋——跟Tether借!反正USDT储备的“保险箱”里有的是钱。

Tether在2018年11月,先从“储备保险箱”里划转了6.25亿美元给B网。不够?2019年3月,又给B网开了一张最高9亿美元的“循环信用额度”。

用户与Tether兑换的美元,根本没有安全地待在银行里,而是被拿去拯救一个快要倒闭的公司了!

这一次,监管终于抓到了实锤。

2019年至2021年间,纽约总检察长办公室(NYAG)对其展开的调查,公布了其挪用储备、资金混同的事实。

为了达成和解,Tether和B网支付了1850万美元罚款,停止与纽约居民/机构开展业务,被强制要求每季度披露储备。

也正是这次“被迫”的首次披露,让市场看到了更惊人东西。

03 打开“保险箱”:近一半储备竟是商票!

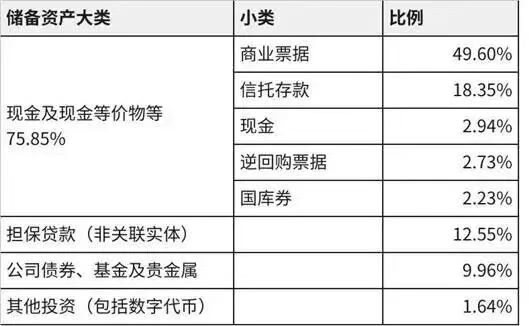

NYAG的和解协议,终于迫使Tether在2021年5月,首次公开了自己的“保险箱”。

不看不知道,一看吓一跳。

Tether的储备远非市场想象的那么安全,而是塞满了大量有一定风险的资产。

最让人诟病的,是近一半的储备(49.6%)竟然都是商业票据,还有12.55%的风险较大的担保贷款!

表1:Tether储备构成(截至2021年3月31日)

什么是商票?简单说,就是大公司打的“白条”,纯信用,无担保,期限270天以内。

Tether愿意大量持有商票,是因为在2020–2021年美国超低利率环境下,短期美债收益率几乎为零,而高评级商票通常提供略高于同期限国债的收益,规模基数足够大,就有非常可观的“利差收入”。

但用户不这么想啊!

老百姓朴素的直觉,还以为的1:1储备,是实打实的“现金”(实际上只占不到3%),结果是商票、贷款占大多数。把钱借给其他公司,肯定有好有坏,用户是搞不清的。市场不好的时候,这些白条能不能随时变现,这个更不知道了。到时候,Tether拿什么来应付挤兑?

市场一片震惊,但Tether其实早就“留了一手”。早在2019年,Tether就修改了官网公布的储备资产类别——储备比例上仍然维持1:1,类型可包括传统货币、现金等价物,也可不时包括向第三方(含关联方)发放贷款所形成的应收等。

在巨大的舆论压力下,Tether顶不住了,被迫宣布“去风险化”。到2022年10月,它终于把商票清零了,转向了更安全的美债。

这既是“浪子回头”,也是一笔精明的“生意”。

为什么?因为从2022年起,美联储加息,美债收益率飙升到了4-5%。Tether发现,持有“绝对安全”的美债,赚的“利差”居然更多了。持有美债也能拿到足够收益,再持有商票只不过利息再高一点点,商票性价比就相对更低了。

这下,Tether既要了“安全”的面子,也赚了“赚钱”的里子。

至于“担保贷款”,Tether也承诺分阶段清零。不过压降进度比承诺更慢,也因此曾受到外界质疑。

04 监管在担心什么?

回顾Tether这几段故事,我们就看懂了监管真正的“焦虑”在哪里。

储备资产如果不监管,发行方想挪用实在太容易了。

就像Tether曾经历的那样,一旦出现恐慌情绪或负面传闻,会因为“不确定性”而恐慌性抛售稳定币,引发挤兑。

如果储备资产安全性低、流动性差,市场一跌,这些资产快速贬值,储备金根本不够兑付。当市场发现这一点,挤兑会立刻发生——因为所有人都知道,“跑得慢的人”将血本无归。

而只要信任危机爆发,“价格脱锚”只是第一个倒下的多米诺骨牌。

金融风险的传染速度是极快的。一个币的踩踏,会立刻传导给其他币,引发连环“雪崩”。

表2:USDT价格脱锚事件

但更可怕的是什么?

是发行方为了应付挤兑,被迫在市场上疯狂抛售巨量的储备,比如国债、商票等。挤兑越来厉害,抛售量越大,市场恐慌情绪会形成巨大的砸盘。

到这一步,不仅是币圈的“雷曼时刻”,而是冲击波直接打在传统金融市场的心脏上,引爆系统性风险。

这早已不是币圈的游戏,而是对整体金融稳定的威胁。

挤兑是绝不允许发生的,这就是为什么储备资产的必须被严加监管的原因。

那么,美国究竟是如何设计监管方案的?下篇,我们就来拆解美国稳定币储备资产的监管逻辑。

参考资料

1、纽约总检察长办公室(NYAG)与Tether、Bitfinex和解协议。

2、Tether官网

- 稳定币支付初创公司Hercle完成1000万美元融资

- 万事达卡拟最高20亿美元收购稳定币基础设施商Zerohash

- 移动支付网早报10.30:国务院金融工作报告发布,香港金管局没有排除稳定币的零售应用

- MiCA框架下CASP稳定币服务指引:币种选择与风险提示

- PayFi在阿联酋:业务合规风险解析

- 香港律政司司长:在香港或在香港以外发行锚定港元价值的稳定币必须申领牌照

- 韩国央行警示稳定币有脱锚风险,呼吁受严格监管的传统银行主导发行

- 香港金管局副总裁李达志:没有排除稳定币的零售应用,实际用法仍待商业机构决定

- 稳定币支付公司Standard Economics完成900万美元种子轮融资

- 稳定币提供商Loon获300万加元种子轮融资

- 金融科技服务商:宇信科技AI产品触达多银行,神州信息全国性银行签约额增36%

- 香港稳定币牌照申请进展:已有36宗申请、明年初公布首批

- 央行金融科技发展奖梳理:至少35个大模型项目,8家银行获一等奖

- 银行数据分析师备受关注!工行超1.2万人,浦发、民生等银行正在招聘

- 43个公告揭示8月银行AI动态:北京银行2013万算力采购居首,科大讯飞连中2个智能外呼项目

- 数字货币、虚拟货币、代币化存款……一文读懂这些数字资产类型

- 许正宇:中国人民银行及香港金管局正探讨数字人民币钱包升级安排及可行性

- AI占比18%!央行2024年度金融科技发展奖这些AI项目最亮眼

- 人行:截至2025年9月末,数字人民币累计交易额达14.2万亿元

- 香港修正案:容许储值支付工具持牌人可销售法币稳定币

粤公网安备 44030602000994号

粤公网安备 44030602000994号